住宅ローン金利動向 2017年3月レポート

- 詳細

- カテゴリ: 住宅ローン金利動向レポート

- 作者: 住宅ローン比較

- 参照数: 3701

住宅ローン金利動向 2017年3月レポート

住宅ローンの金利動向・金利推移をまとめた毎月のレポートです。住宅ローンを検討している方は参考にしていただければ幸いです。

主要住宅ローンの2017年2月から2017年3月の金利変動

| 基本データ | 前月 | 今月 | 変動幅 | |||

|---|---|---|---|---|---|---|

| 銀行 | 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料・優遇 込み | 実質金利(年率) 保証料・優遇 込み | 実質金利(年率) 保証料・優遇 込み |

| ARUHI | フラット35(融資額90%以下) | 全期間固定金利 | (15~20年) | 0.990% | 1.010% | + 0.020% |

| ARUHI | フラット35(融資額90%以下) | 全期間固定金利 | (21~35年) | 1.100% | 1.120% | + 0.020% |

| ARUHI | フラット35(融資額90%超) | 全期間固定金利 | (15~20年) | 1.430% | 1.450% | + 0.020% |

| ARUHI | フラット35(融資額90%超) | 全期間固定金利 | (21~35年) | 1.540% | 1.560% | + 0.020% |

| ARUHI | フラット35s(融資額90%以下):15年以上~20年以下 | 当初固定金利 | (5年) | 0.690% | 0.710% | + 0.020% |

| ARUHI | フラット35s(融資額90%以下):15年以上~20年以下 | 当初固定金利 | (10年) | 0.690% | 0.710% | + 0.020% |

| ARUHI | フラット35s(融資額90%以下):21年以上~35年以下 | 当初固定金利 | (5年) | 0.800% | 0.820% | + 0.020% |

| ARUHI | フラット35s(融資額90%以下):21年以上~35年以下 | 当初固定金利 | (10年) | 0.800% | 0.820% | + 0.020% |

| イオン銀行 | 住宅ローン定額型 | 変動金利 | (-) | 0.770% | 0.770% | ±0.000% |

| イオン銀行 | 住宅ローン定額型 | 当初固定金利 | (10年) | 0.790% | 0.790% | ±0.000% |

| イオン銀行 | 住宅ローン定額型 | 当初固定金利 | (3年) | 0.580% | 0.580% | ±0.000% |

| イオン銀行 | 住宅ローン定額型 | 当初固定金利 | (5年) | 0.700% | 0.700% | ±0.000% |

| イオン銀行 | 住宅ローン定率型 | 変動金利 | (-) | 0.570% | 0.570% | ±0.000% |

| イオン銀行 | 住宅ローン定率型 | 当初固定金利 | (10年) | 0.590% | 0.590% | ±0.000% |

| イオン銀行 | 住宅ローン定率型 | 当初固定金利 | (3年) | 0.380% | 0.380% | ±0.000% |

| イオン銀行 | 住宅ローン定率型 | 当初固定金利 | (5年) | 0.500% | 0.500% | ±0.000% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (-) | 0.580% | 0.580% | ±0.000% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (1年) | 1.100% | 1.100% | ±0.000% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (2年) | 1.200% | 1.200% | ±0.000% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (3年) | 1.350% | 1.350% | ±0.000% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (5年) | 1.400% | 1.450% | + 0.050% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (7年) | 1.450% | 1.500% | + 0.050% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (10年) | 1.300% | 1.350% | + 0.050% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (15年) | 2.250% | 2.350% | + 0.100% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 変動金利選択プラン | (20年) | 2.650% | 2.700% | + 0.050% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 固定3年プレミアム住宅ローン | (3年) | 0.600% | 0.600% | ±0.000% |

| カブドットコム証券(銀行代理業) | 三菱東京UFJネット住宅ローン[カブコム専用] | 固定10年特別金利住宅ローン | (10年) | 0.450% | 0.500% | + 0.050% |

| じぶん銀行 | 全期間引下げプラン | 変動金利 | (-) | 0.497% | 0.497% | ±0.000% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (2年) | 1.440% | 1.460% | + 0.020% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (3年) | 1.450% | 1.460% | + 0.010% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (5年) | 1.460% | 1.480% | + 0.020% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (10年) | 1.530% | 1.580% | + 0.050% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (15年) | 1.660% | 1.730% | + 0.070% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (20年) | 1.800% | 1.880% | + 0.080% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (30年) | 2.120% | 2.210% | + 0.090% |

| じぶん銀行 | 全期間引下げプラン | 当初固定金利 | (35年) | 2.230% | 2.320% | + 0.090% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (2年) | 0.400% | 0.420% | + 0.020% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (3年) | 0.510% | 0.520% | + 0.010% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (5年) | 0.520% | 0.540% | + 0.020% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (10年) | 0.500% | 0.500% | ±0.000% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (15年) | 1.183% | 1.253% | + 0.070% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (20年) | 1.293% | 1.373% | + 0.080% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (30年) | 2.050% | 2.140% | + 0.090% |

| じぶん銀行 | 当初期間引下げプラン | 当初固定金利 | (35年) | 2.160% | 2.250% | + 0.090% |

| ソニー銀行 | 住宅ローン | 変動金利 新規・自己資金10%以上 | (-) | 0.799% | 0.799% | ±0.000% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (2年) | 0.707% | 0.729% | + 0.022% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (3年) | 0.713% | 0.744% | + 0.031% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (5年) | 0.787% | 0.846% | + 0.059% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (7年) | 0.787% | 0.865% | + 0.078% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (10年) | 0.787% | 0.865% | + 0.078% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (15年) | 1.135% | 1.227% | + 0.092% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (20年) | 1.294% | 1.395% | + 0.101% |

| ソニー銀行 | 住宅ローン | 全期間固定金利 新規・自己資金10%以上 | (20年超) | 1.404% | 1.507% | + 0.103% |

| ソニー銀行 | 住宅ローン | 変動金利 | (-) | 0.849% | 0.849% | ±0.000% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 | (2年) | 0.757% | 0.779% | + 0.022% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 | (3年) | 0.763% | 0.794% | + 0.031% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 | (5年) | 0.837% | 0.896% | + 0.059% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 | (7年) | 0.837% | 0.915% | + 0.078% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 | (10年) | 0.837% | 0.915% | + 0.078% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 | (15年) | 1.185% | 1.277% | + 0.092% |

| ソニー銀行 | 住宅ローン | 一定期間固定金利 | (20年) | 1.344% | 1.445% | + 0.101% |

| ソニー銀行 | 住宅ローン | 全期間固定金利 | (20年超) | 1.454% | 1.557% | + 0.103% |

| ソニー銀行 | 変動セレクト住宅ローン | 変動金利 新規・自己資金10%以上 | (-) | 0.499% | 0.499% | ±0.000% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (2年) | 0.807% | 0.829% | + 0.022% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (3年) | 0.813% | 0.844% | + 0.031% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (5年) | 0.887% | 0.946% | + 0.059% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (7年) | 0.887% | 0.965% | + 0.078% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (10年) | 0.887% | 0.965% | + 0.078% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (15年) | 1.235% | 1.327% | + 0.092% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 新規・自己資金10%以上 | (20年) | 1.394% | 1.495% | + 0.101% |

| ソニー銀行 | 変動セレクト住宅ローン | 全期間固定金利 新規・自己資金10%以上 | (20年超) | 1.504% | 1.607% | + 0.103% |

| ソニー銀行 | 変動セレクト住宅ローン | 変動金利 | (-) | 0.549% | 0.549% | ±0.000% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 | (2年) | 0.857% | 0.879% | + 0.022% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 | (3年) | 0.863% | 0.894% | + 0.031% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 | (5年) | 0.937% | 0.996% | + 0.059% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 | (7年) | 0.937% | 1.015% | + 0.078% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 | (10年) | 0.937% | 1.015% | + 0.078% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 | (15年) | 1.285% | 1.377% | + 0.092% |

| ソニー銀行 | 変動セレクト住宅ローン | 一定期間固定金利 | (20年) | 1.444% | 1.545% | + 0.101% |

| ソニー銀行 | 変動セレクト住宅ローン | 全期間固定金利 | (20年超) | 1.554% | 1.657% | + 0.103% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間固定プラン | 全期間固定金利 借り換え専用 | (11年~15年) | 1.240% | 1.180% | - 0.060% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間固定プラン | 全期間固定金利 借り換え専用 | (16年~20年) | 1.280% | 1.240% | - 0.040% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間固定プラン | 全期間固定金利 借り換え専用 | (21年~25年) | 1.310% | 1.280% | - 0.030% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間固定プラン | 全期間固定金利 借り換え専用 | (26年~30年) | 1.330% | 1.300% | - 0.030% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間固定プラン | 全期間固定金利 借り換え専用 | (31年~35年) | 1.350% | 1.310% | - 0.040% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 変動金利 借り換え専用 | (-) | 0.800%~1.175% | 0.800%~1.175% | ±0.000% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 当初固定金利 借り換え専用 | (2年) | 0.925%~1.300% | 0.925%~1.300% | ±0.000% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 当初固定金利 借り換え専用 | (3年) | 0.925%~1.300% | 0.925%~1.300% | ±0.000% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 当初固定金利 借り換え専用 | (5年) | 0.925%~1.300% | 0.925%~1.300% | ±0.000% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 当初固定金利 借り換え専用 | (7年) | 0.975%~1.350% | 0.975%~1.350% | ±0.000% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 当初固定金利 借り換え専用 | (10年) | 1.025%~1.400% | 1.025%~1.400% | ±0.000% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 当初固定金利 借り換え専用 | (15年) | 1.275%~1.650% | 1.275%~1.650% | ±0.000% |

| みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 当初固定金利 借り換え専用 | (20年) | 1.325%~1.700% | 1.325%~1.700% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 変動金利 | (-) | 0.800%~1.275% | 0.800%~1.275% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (2年) | 0.925%~1.400% | 0.925%~1.400% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (3年) | 0.925%~1.400% | 0.925%~1.400% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (5年) | 0.925%~1.400% | 0.925%~1.400% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (7年) | 0.975%~1.450% | 0.975%~1.450% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (10年) | 1.025%~1.500% | 1.025%~1.500% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (15年) | 1.275%~1.750% | 1.275%~1.750% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (20年) | 1.325%~1.800% | 1.325%~1.800% | ±0.000% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 全期間固定金利 | (11年~15年) | 1.340% | 1.280% | - 0.060% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 全期間固定金利 | (16年~20年) | 1.380% | 1.340% | - 0.040% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 全期間固定金利 | (21年~25年) | 1.410% | 1.380% | - 0.030% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 全期間固定金利 | (26年~30年) | 1.430% | 1.400% | - 0.030% |

| みずほ銀行 | みずほネット住宅ローン 全期間重視プラン | 全期間固定金利 | (31年~35年) | 1.450% | 1.410% | - 0.040% |

| みずほ銀行 | 全期間固定プラン | 全期間固定金利 | (11年~15年) | 1.240% | 1.180% | - 0.060% |

| みずほ銀行 | 全期間固定プラン | 全期間固定金利 | (16年~20年) | 1.280% | 1.240% | - 0.040% |

| みずほ銀行 | 全期間固定プラン | 全期間固定金利 | (21年~25年) | 1.310% | 1.280% | - 0.030% |

| みずほ銀行 | 全期間固定プラン | 全期間固定金利 | (26年~30年) | 1.330% | 1.300% | - 0.030% |

| みずほ銀行 | 全期間固定プラン | 全期間固定金利 | (31年~35年) | 1.350% | 1.310% | - 0.040% |

| みずほ銀行 | 全期間重視プラン | 変動金利 | (-) | 0.825%~1.275% | 0.825%~1.275% | ±0.000% |

| みずほ銀行 | 全期間重視プラン | 当初固定金利 | (2年) | 0.950%~1.400% | 0.950%~1.400% | ±0.000% |

| みずほ銀行 | 全期間重視プラン | 当初固定金利 | (3年) | 0.950%~1.400% | 0.950%~1.400% | ±0.000% |

| みずほ銀行 | 全期間重視プラン | 当初固定金利 | (5年) | 0.950%~1.400% | 0.950%~1.400% | ±0.000% |

| みずほ銀行 | 全期間重視プラン | 当初固定金利 | (7年) | 1.000%~1.450% | 1.000%~1.450% | ±0.000% |

| みずほ銀行 | 全期間重視プラン | 当初固定金利 | (10年) | 1.050%~1.500% | 1.050%~1.500% | ±0.000% |

| みずほ銀行 | 全期間重視プラン | 当初固定金利 | (15年) | 1.300%~1.750% | 1.300%~1.750% | ±0.000% |

| みずほ銀行 | 全期間重視プラン | 当初固定金利 | (20年) | 1.350%~1.850% | 1.350%~1.800% | ±0.000% |

| りそな銀行 | ずーっとお得!全期間型 | 変動金利 | (-) | 0.825% | 0.825% | ±0.000% |

| りそな銀行 | ずーっとお得!全期間型 | 当初固定金利 | (2年) | 1.350% | 1.350% | ±0.000% |

| りそな銀行 | ずーっとお得!全期間型 | 当初固定金利 | (3年) | 1.350% | 1.350% | ±0.000% |

| りそな銀行 | ずーっとお得!全期間型 | 当初固定金利 | (5年) | 1.400% | 1.400% | ±0.000% |

| りそな銀行 | ずーっとお得!全期間型 | 当初固定金利 | (7年) | 1.400% | 1.450% | + 0.050% |

| りそな銀行 | ずーっとお得!全期間型 | 当初固定金利 | (10年) | 1.450% | 1.500% | + 0.050% |

| りそな銀行 | ずーっとお得!全期間型 | 当初固定金利 | (15年) | 2.100% | 2.150% | + 0.050% |

| りそな銀行 | ずーっとお得!全期間型 | 当初固定金利 | (20年) | 2.650% | 2.700% | + 0.050% |

| りそな銀行 | はじめがお得!当初型 | 当初固定金利 | (2年) | 1.200% | 1.200% | ±0.000% |

| りそな銀行 | はじめがお得!当初型 | 当初固定金利 | (3年) | 1.200% | 1.200% | ±0.000% |

| りそな銀行 | はじめがお得!当初型 | 当初固定金利 | (5年) | 1.250% | 1.250% | ±0.000% |

| りそな銀行 | はじめがお得!当初型 | 当初固定金利 | (7年) | 1.250% | 1.300% | + 0.050% |

| りそな銀行 | はじめがお得!当初型 | 当初固定金利 | (10年) | 1.100% | 1.150% | + 0.050% |

| りそな銀行 | はじめがお得!当初型 | 当初固定金利 | (15年) | 1.950% | 2.000% | + 0.050% |

| りそな銀行 | はじめがお得!当初型 | 当初固定金利 | (20年) | 2.500% | 2.550% | + 0.050% |

| りそな銀行 | りそな借りかえローン | 変動金利 借り換え専用(Web申込限定プラン) | (-) | 0.569% | 0.569% | ±0.000% |

| りそな銀行 | りそな借りかえローン | 当初固定金利 借り換え専用(Web申込限定プラン) | (10年) | 0.500% | 0.550% | + 0.050% |

| りそな銀行 | 長期固定金利型住宅ローン | 全期間固定金利 | (20年~25年) | 1.450% | 1.600% | + 0.150% |

| りそな銀行 | 長期固定金利型住宅ローン | 全期間固定金利 | (25年~30年) | 1.500% | 1.650% | + 0.150% |

| りそな銀行 | 長期固定金利型住宅ローン | 全期間固定金利 | (30年~35年) | 1.500% | 1.650% | + 0.150% |

| 楽天銀行 | フラット35(融資額90%以下) | 全期間固定金利 | (15~20年) | 0.990% | 1.010% | + 0.020% |

| 楽天銀行 | フラット35(融資額90%以下) | 全期間固定金利 | (21~35年) | 1.100% | 1.120% | + 0.020% |

| 楽天銀行 | フラット35(融資額90%超) | 全期間固定金利 | (15~20年) | 1.430% | 1.450% | + 0.020% |

| 楽天銀行 | フラット35(融資額90%超) | 全期間固定金利 | (21~35年) | 1.540% | 1.560% | + 0.020% |

| 楽天銀行 | フラット35s(融資額90%以下):15年以上~20年以下 | 当初固定金利 | (5年) | 0.690% | 0.710% | + 0.020% |

| 楽天銀行 | フラット35s(融資額90%以下):15年以上~20年以下 | 当初固定金利 | (10年) | 0.690% | 0.710% | + 0.020% |

| 楽天銀行 | フラット35s(融資額90%以下):21年以上~35年以下 | 当初固定金利 | (5年) | 0.800% | 0.820% | + 0.020% |

| 楽天銀行 | フラット35s(融資額90%以下):21年以上~35年以下 | 当初固定金利 | (10年) | 0.800% | 0.820% | + 0.020% |

| 楽天銀行 | 住宅ローン(金利選択型) | 変動金利 | (-) | 0.507%~1.157% | 0.507%~1.157% | ±0.000% |

| 楽天銀行 | 住宅ローン(金利選択型) | 当初固定金利 | (2年) | 0.860%~1.510% | 0.884%~1.534% | + 0.024% |

| 楽天銀行 | 住宅ローン(金利選択型) | 当初固定金利 | (3年) | 0.859%~1.509% | 0.897%~1.547% | + 0.038% |

| 楽天銀行 | 住宅ローン(金利選択型) | 当初固定金利 | (5年) | 0.893%~1.543% | 0.944%~1.594% | + 0.051% |

| 楽天銀行 | 住宅ローン(金利選択型) | 当初固定金利 | (7年) | 0.948%~1.698% | 1.007%~1.657% | + 0.059% |

| 楽天銀行 | 住宅ローン(金利選択型) | 当初固定金利 | (10年) | 1.050%~1.700% | 1.123%~1.773% | + 0.073% |

| 三井住友銀行 | 最後までずーっと引き下げローン | 変動金利 | (-) | 0.825%~0.975% | 0.825%~0.975% | ±0.000% |

| 三井住友銀行 | 最後までずーっと引き下げローン | 当初固定金利 | (2年) | 1.000%~1.150% | 1.000%~1.150% | ±0.000% |

| 三井住友銀行 | 最後までずーっと引き下げローン | 当初固定金利 | (3年) | 1.200%~1.350% | 1.250%~1.400% | + 0.050% |

| 三井住友銀行 | 最後までずーっと引き下げローン | 当初固定金利 | (5年) | 1.350%~1.500% | 1.350%~1.500% | ±0.000% |

| 三井住友銀行 | 最後までずーっと引き下げローン | 当初固定金利 | (10年) | 1.300%~1.450% | 1.350%~1.500% | + 0.050% |

| 三井住友銀行 | 最初にぐぐっと引き下げローン | 当初固定金利 | (5年) | 1.000% | 1.000% | ±0.000% |

| 三井住友銀行 | 最初にぐぐっと引き下げローン | 当初固定金利 | (10年) | 0.950% | 1.000% | + 0.050% |

| 三井住友銀行 | 超長期固定金利型 | 全期間固定金利 | (10年~15年) | 1.650% | 1.670% | + 0.020% |

| 三井住友銀行 | 超長期固定金利型 | 全期間固定金利 | (15年~20年) | 1.750% | 1.770% | + 0.020% |

| 三井住友銀行 | 超長期固定金利型 | 全期間固定金利 | (20年~35年) | 1.840% | 1.860% | + 0.020% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 変動金利 | (-) | 0.800%~1.075% | 0.800%~1.075% | ±0.000% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 当初固定金利 | (2年) | 1.025%~1.500% | 1.025%~1.500% | ±0.000% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 当初固定金利 | (3年) | 1.125%~1.600% | 1.125%~1.600% | ±0.000% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 当初固定金利 | (5年) | 1.125%~1.600% | 1.175%~1.650% | + 0.050% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 当初固定金利 | (10年) | 1.125%~1.600% | 1.175%~1.650% | + 0.050% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 当初固定金利 | (15年) | 1.675%~2.150% | 1.725%~2.250% | + 0.050% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 当初固定金利 | (20年) | 2.075%~2.550% | 2.125%~2.600% | + 0.050% |

| 三井住友信託銀行 | 全期間一定金利引下げ | 当初固定金利 | (30年) | 2.225%~2.700% | 2.275%~2.750% | + 0.050% |

| 三井住友信託銀行 | 当初期間金利引下げ | 当初固定金利 | (2年) | 0.550%~0.850% | 0.550%~0.850% | ±0.000% |

| 三井住友信託銀行 | 当初期間金利引下げ | 当初固定金利 | (3年) | 0.550%~0.850% | 0.550%~0.850% | ±0.000% |

| 三井住友信託銀行 | 当初期間金利引下げ | 当初固定金利 | (5年) | 0.600%~0.800% | 0.650%~0.850% | + 0.050% |

| 三井住友信託銀行 | 当初期間金利引下げ | 当初固定金利 | (10年) | 0.700%~1.000% | 0.750%~1.050% | + 0.050% |

| 三井住友信託銀行 | 当初期間金利引下げ | 当初固定金利 | (15年) | 1.100%~1.400% | 1.150%~1.450% | + 0.050% |

| 三井住友信託銀行 | 当初期間金利引下げ | 当初固定金利 | (20年) | 1.200%~1.500% | 1.250%~1.550% | + 0.050% |

| 三井住友信託銀行 | 当初期間金利引下げ | 当初固定金利 | (30年) | 1.250%~1.550% | 1.300%~1.600% | + 0.050% |

| 三菱UFJ銀行 | ぐんとうれしい住宅ローン | 当初固定金利 | (10年) | 1.000% | 1.050% | + 0.050% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 変動金利 | (-) | 0.825%~1.075% | 0.825%~1.075% | ±0.000% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (1年) | 1.150%~1.400% | 1.150%~1.400% | ±0.000% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (2年) | 1.250%~1.500% | 1.250%~1.500% | ±0.000% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (3年) | 1.400%~1.650% | 1.400%~1.650% | ±0.000% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (5年) | 1.450%~1.700% | 1.500%~1.750% | + 0.050% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (7年) | 1.500%~1.750% | 1.550%~1.800% | + 0.050% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (10年) | 1.350%~1.650% | 1.400%~1.650% | + 0.050% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (15年) | 2.300%~2.550% | 2.400%~2.650% | + 0.100% |

| 三菱UFJ銀行 | ずーっとうれしい金利コース | 当初固定金利 | (20年) | 2.650%~2.900% | 2.750%~3.000% | + 0.100% |

| 三菱UFJ銀行 | ずーっと固定金利コース | 全期間固定金利 | (21年~25年) | 1.360% | 1.470% | + 0.110% |

| 三菱UFJ銀行 | ずーっと固定金利コース | 全期間固定金利 | (26年~30年) | 1.430% | 1.550% | + 0.120% |

| 三菱UFJ銀行 | ずーっと固定金利コース | 全期間固定金利 | (31年~35年) | 1.490% | 1.610% | + 0.120% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 変動金利 | (-) | 0.568% | 0.568% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (2年) | 1.130% | 1.130% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (3年) | 1.130% | 1.130% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (5年) | 1.180% | 1.180% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (7年) | 1.040% | 1.040% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (10年) | 0.960% | 0.960% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (15年) | 1.370% | 1.370% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (20年) | 2.300% | 2.340% | + 0.040% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (30年) | 2.330% | 2.330% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 一定期間固定金利 | (35年) | 2.410% | 2.410% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (2年) | 0.350% | 0.350% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (3年) | 0.450% | 0.450% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (5年) | 0.470% | 0.470% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (7年) | 0.640% | 0.640% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (10年) | 0.560% | 0.560% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (15年) | 0.970% | 0.970% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (20年) | 1.020% | 1.060% | + 0.040% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (30年) | 1.280% | 1.280% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利 | (35年) | 1.360% | 1.360% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 新規・自己資金20%以上 | (-) | 0.497% | 0.497% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 変動金利借り換え | (-) | 0.447% | 0.447% | ±0.000% |

| 住信SBIネット銀行 | ネット専用住宅ローン | 当初固定金利借り換え | (10年) | 0.540% | 0.500% | - 0.040% |

| 住信SBIネット銀行 | フラット35(融資額90%以下) | 全期間固定金利 | (15~20年) | 0.990% | 1.010% | + 0.020% |

| 住信SBIネット銀行 | フラット35(融資額90%以下) | 全期間固定金利 | (21~35年) | 1.100% | 1.120% | + 0.020% |

| 住信SBIネット銀行 | フラット35(融資額90%超) | 全期間固定金利 | (15~20年) | 1.430% | 1.450% | + 0.020% |

| 住信SBIネット銀行 | フラット35(融資額90%超) | 全期間固定金利 | (21~35年) | 1.540% | 1.560% | + 0.020% |

| 住信SBIネット銀行 | フラット35s(融資額90%以下):15年以上~20年以下 | 当初固定金利 | (5年) | 0.690% | 0.710% | + 0.020% |

| 住信SBIネット銀行 | フラット35s(融資額90%以下):15年以上~20年以下 | 当初固定金利 | (10年) | 0.690% | 0.710% | + 0.020% |

| 住信SBIネット銀行 | フラット35s(融資額90%以下):21年以上~35年以下 | 当初固定金利 | (5年) | 0.800% | 0.820% | + 0.020% |

| 住信SBIネット銀行 | フラット35s(融資額90%以下):21年以上~35年以下 | 当初固定金利 | (10年) | 0.800% | 0.820% | + 0.020% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利(変動半年型タイプ) | (0.5年) | 0.550% | 0.480% | - 0.070% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利借り換え(変動半年型タイプ) | (0.5年) | 0.550% | 0.480% | - 0.070% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利 | (1年) | 0.850% | 0.850% | ±0.000% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利 | (3年) | 0.850% | 0.850% | ±0.000% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利 | (5年) | 0.850% | 0.850% | ±0.000% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利 | (7年) | 0.900% | 0.900% | ±0.000% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利 | (10年) | 1.100% | 1.050% | - 0.050% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利 | (15年) | 1.200% | 1.200% | ±0.000% |

| SBI新生銀行 | パワースマート住宅ローン | 当初固定金利 | (20年) | 1.250% | 1.300% | + 0.050% |

| SBI新生銀行 | パワースマート住宅ローン | 全期間固定金利 | (25年) | 1.650% | 1.650% | ±0.000% |

| SBI新生銀行 | パワースマート住宅ローン | 全期間固定金利 | (30年) | 1.900% | 1.900% | ±0.000% |

| SBI新生銀行 | パワースマート住宅ローン | 全期間固定金利 | (35年) | 1.900% | 1.900% | ±0.000% |

| 東京スター銀行 | スターワン住宅ローン | 変動金利 | (-) | 1.550% | 1.550% | ±0.000% |

| 東京スター銀行 | スターワン住宅ローン | 当初固定金利 | (3年) | 1.350% | 1.350% | ±0.000% |

| 東京スター銀行 | スターワン住宅ローン | 当初固定金利 | (5年) | 1.400% | 1.400% | ±0.000% |

| 東京スター銀行 | スターワン住宅ローン | 当初固定金利 | (10年) | 1.900% | 1.950% | + 0.050% |

| 東京スター銀行 | スターワン住宅ローン借り換え | 変動金利 | (-) | 1.550% | 1.550% | ±0.000% |

| 東京スター銀行 | スターワン住宅ローン借り換え | 当初固定金利 | (3年) | 1.350% | 1.350% | ±0.000% |

| 東京スター銀行 | スターワン住宅ローン借り換え | 当初固定金利 | (5年) | 1.400% | 1.400% | ±0.000% |

| 東京スター銀行 | スターワン住宅ローン借り換え | 当初固定金利 | (10年) | 1.900% | 1.950% | + 0.050% |

- 10年もの国債金利(長期金利)は低下

- メガバンクの住宅ローン金利は上昇

- 短期の固定金利は上昇する可能性が高い

- フラット35金利もやや上昇

- ソニー銀行が全体的に金利を上昇させた

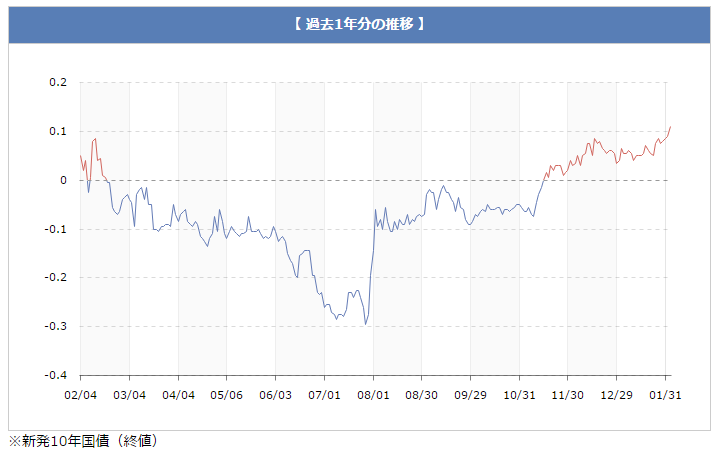

10年もの国債金利(長期金利)は2017年2月2日時点で0.110%でしたが、2017年3月1日時点で0.060%と国債金利は低下しました。

アメリカ大統領ドナルド・トランプ氏が日銀の国債買入れをはじめとした金融政策に対して「円安誘導だ。」と名指しでクレームを入れました。これを受けて投資家が「日銀側も国債買い入れに慎重にならざるを得ないのではないか」と国債の購入に慎重になったのですが、安倍総理との会談で強硬的な姿勢を見せなかったことから、徐々に投資家の国債買入れが戻ってきたのが金利低下の要因です。

元々、日銀は金利ターゲットで10年もの国債金利を0.0%にすることを目標にしているので、現状の金利でもまだ高い状況にあるのです。高い状況ということは、「国債買入れを継続して、金利を0.0%に下げなければならない」ということです。ただし、28日の国債購入方針では「1年超3年以下」を減額する方向ですので、短期の固定金利は上昇する可能性が高いため注意が必要です。

21日時点では0.950%と国債金利が低下するのはここ10日前からですので、15日前後の金利をベースに変動する住宅ローン金利としては、メガバンクを中心に若干金利が上昇している状況にあります。

各銀行の住宅ローンとしては、3月末申込みまでのキャンペーンで繁忙期の顧客獲得を狙っている銀行があるため、キャンペーンを利用したいのであれば今月中に申込む必要があります。

主要住宅ローン最新トピック

長期金利は大幅上昇

新発10年国債利回り(長期金利)は、2017年2月2日時点で終値: 0.110%でしたが、2017年3月1日時点で終値: 0.600%と金利低下になっています。トランプ氏が日本の円安誘導を名指しで批判したことで「日銀が強気の姿勢での国債買入れができなくなるのではないか?」と投資家が考えて「売り」が先行したためです。しかし、安倍総理との会談で強気の姿勢を見せなかったことから、引き続き日銀の国債買入れは続く形と投資家も考え、元の水準に戻りつつあるということです。しかし、それでも昨年と比較すると円安ドル高であることには変わりがない為、まだ金利はプラスの状態にあります。

ネット銀行の変動金利競争は抜きつ抜かれつの状況

毎月のように変動するネット銀行による変動金利の低金利競争はじぶん銀行と住信SBIネット銀行がリードしています。無条件の分、若干じぶん銀行が有利と考えて良いでしょう。2017年2月は住信SBIネット銀行は借り換え向けのキャンペーン金利を0.447%まで引き下げ、一躍トップに躍り出ました。借り換えや頭金○割以上という条件付で低金利のプランを打ち出す銀行が増えています。

- 住信SBIネット銀行(借り換え):0.447%

- SBI新生銀行:0.480%(※半年後金利上昇するプラン)

- じぶん銀行(無条件):0.497%

- 住信SBIネット銀行(頭金2割以上):0.497%

- ソニー銀行(頭金1割以上):0.499%

- SBI新生銀行:0.550%

- イオン銀行:0.570%

じぶん銀行住宅ローンはこちら

住信SBIネット銀行住宅ローンはこちら

ソニー銀行住宅ローンはこちら

借り換えで住信SBIネット銀行が主要銀行で一番の低金利に

住信SBIネット銀行の変動金利が期間限定のキャンペーンで

- 住信SBIネット銀行(借り換え):0.447%

- 住信SBIネット銀行(頭金2割以上):0.497%

- 住信SBIネット銀行(その他):0.568%

となり、借り換えではりそな銀行やSBI新生銀行を抜いてトップの低金利となりました。

メガバンクは揃って金利を引き上げ

各銀行の当初10年固定金利(保証料0.2%込)

- 三菱UFJ銀行 0.70% → 0.75%

- 三井住友信託銀行銀行 0.70% → 0.75%

- 三井住友銀行 0.75% → 0.8%

- りそな銀行 1.1% → 1.15%

- みずほ銀行 0.85% → 0.85%

メガバンクは、みずほ銀行以外金利を引き上げています。長期金利の上昇に備えたものですが、ネット銀行に顧客が取られている状況は変わらず、みずほ銀行のように据え置きにする銀行も出てきています。ネット銀行による熾烈な顧客獲得競争の中で、メガバンクの動きも足並みをそろえている場合ではなくなってきています。

SBI新生銀行が「Tポイント×住宅ローン」を開始

SBI新生銀行は毎月1000ポイントが10年間もらえる「Tポイント×住宅ローン」を開始しました。最大12万ポイントになる住宅ローンです。ただし、借入金額が2000万円以上であること、他の金利優遇キャンペーンがうけられないこと、安心パックW(ダブル)が選べないこと等、利用条件が厳しく、金利優遇キャンペーンを実施している期間であれば、普通の住宅ローンの方がお得になってしまうので注意が必要です。

日銀が金利ターゲットを導入

日銀が9月20日の金融政策決定会合で金利ターゲットの導入を決定しました。長期の国債金利の買い入れ額を減らして、短期の国債金利の買い入れ額を増やすオペレーションです。買い手が多ければ金利は低下するので、傾向としては長期の固定金利は金利が上昇し、短期の固定金利は金利が低下することになります。逐一金利を見ながら、国債買い入れの量をコントロールしていくため、金利の安定が予測されるのです。ただし、トランプ氏の円安誘導批判により「日銀がどう動くのか?」不透明な部分が広がっています。

配偶者控除は150万円以下に上限引き上げで2017年度の税制改正大綱決定

配偶者控除は配偶者の年収が103万円以下の場合に所得税から38万円を控除できる仕組みですが、2017年度の税制改正大綱決定で150万円以下への引き上げが決定しました。配偶者の所得が150万円以下であれば、引き続き所得税から38万円を控除できることになります。一方で、歳出を変えないために、世帯主の年収制限を設定し、世帯主の年収が1120万円を超える世帯の場合には、控除額が減る設定となっています。

1月新設住宅着工、前年同月対比12.8%増加。7ヶ月連続の上昇

1月の新設住宅着工戸数は前年同月対比で12.8%増の7万6491戸を記録しました。7ヶ月連続の上昇です。「持家」が0.2%減、「分譲住宅」が27.3%増、「貸家」が12.0%増となっています。「分譲住宅」と「貸家」については、東京五輪の選手用宿泊施設に関連した特殊要因と相続税対策での節税需要が続いていることが要因となっています。一方で、金利が上昇した影響からか「持家」が12カ月ぶりの減少となっています。

1月のマンション価格は減少、戸建て価格は上昇

マンション価格が前月対比0.51%増の3138万円。戸建て価格は前月対比1.68%増の3387万円という結果になりました。前年対比でみると、マンション価格は5.06%増、戸建ては1.86%増となっています。長期化する低金利の影響を受けて、昨年対比で見るとマンション価格も、戸建て価格も上昇傾向が続いています。2月~3月の繁忙期にはさらなる上昇が見込まれます。