住宅ローンの変動金利はなぜ低金利?

- 詳細

- カテゴリ: 住宅ローン金利比較

- 作者: 住宅ローン比較

- 参照数: 17914

住宅ローンの変動金利はなぜ低金利?

住宅ローンの金利タイプは「変動金利」「全期間固定金利」「当初固定金利」と大きく分けて3つありますが、金利が高い順番でいえば、「全期間固定金利」「当初固定金利」「変動金利」となっています。とくに「変動金利」の低金利さは突出しているため、返済シミュレーションをしてしまうとどうしても「変動金利」を選びたくなってしまいます。では、なぜ「変動金利」は他の金利タイプと比較して低金利なのでしょうか?

シミュレーションしたら、どうしても「変動金利」を選びたくなる

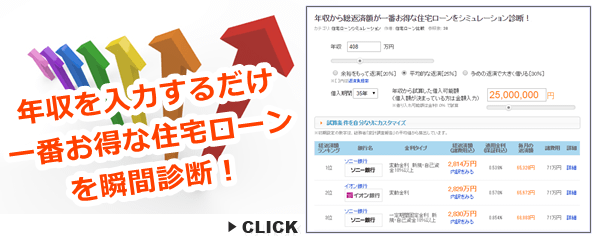

住宅ローンの返済シミュレーションを金利タイプ別にしてみるとこうなります。

住宅ローンの返済シミュレーションを金利タイプ別にしてみるとこうなります。

試算条件 借入額 3000万 返済期間 35年 元利均等返済

- 変動金利 0.599% 総返済額:34,089,780円

- 当初10年固定金利 1.492% 総返済額:36,772,559円

- 全期間固定金利 1.730% 総返済額:42,518,265円

上記の通りで、返済シミュレーションをしてみれば、いかに全期間固定金利の返済ふたんが重いのかがわかります。変動金利に金利上昇リスクがあることはわかっていながらも、850万円も返済額が高くなる全期間固定金利を選ぶことができる人はどのくらいいるのでしょうか?270万円ほど高くなる分10年間の安心が得られる当初10年固定金利は選ぶことができるかも知れませんが、なかなか全期間固定金利を選ぶのは難しくなってしまうのです。

では「変動金利」の場合、なぜ金利が低いのでしょうか?

これを理解するには銀行のビジネスモデルから把握しなければなりません。

銀行は、低い金利でお金を集めて、高い金利でお金を貸すことで、その利ザヤによって利益を出すビジネスモデルです。

低い金利でお金を集めてというのは、代表的なものは普通預金や定期預金などの預金です。利息は0.02%ほどと低金利にもほどがある状態になっています。

高い金利お金を貸す代表的なものはカードローンや住宅ローン、教育ローン、自動車ローンなどのローンです。カードローンの場合、15%前後の高金利となっています。

金利0.02%の普通預金でお金を集めて、金利15.0%のカードローンでお金を貸せば、利ザヤが非常に大きくなるわけです。

しかし、銀行がお金を貸すのが一番多いのは企業への融資なのです。不況が続く中で経営が不透明で貸し倒れリスクが大きい企業融資よりも、住宅という担保が確実にある住宅ローンに銀行は融資先をシフトしてきているのです。

住宅ローンは大手都市銀行1行でも貸出額は10兆円を超える規模になっているため、当然預金だけでは資金調達は賄えません。それも当然で多くの人が普通預金額よりも大きな金額の住宅を買うからローンが必要になるのです。

そこで、銀行が資金を調達する先は日本銀行(日銀)になるのです。日銀は銀行の銀行と呼ばれ、銀行へ融資することを業務にしています。

日銀の金利が短期プライムレートと呼ばれる金利になっており、政策金利とも呼ばれています。日銀が銀行に貸す金利は、経済活動と直結するため景気が悪いときは金利を低くして銀行が企業へ低金利で融資ができる状態に誘導するのです。

逆に好景気になっているときは、金利を高く設定して景気を意図的に制限する形を取ります。その結果として、短期プライムレート(政策金利)は景気に連動することになるのです。2014年現在はアベノミクスなどの影響もあり、景気向上の兆しがないわけではありませんが、まだ不景気という判断でこの政策金利は0.1%前後の低金利で維持されています。これをゼロ金利政策と言います。

さて、本題の「変動金利」はなぜ低金利なのか?に話を戻すと

上記のような状況があり

- 銀行が住宅ローンで融資するお金は日銀から集めていることになります。

- 日銀が民間銀行に貸すときの金利は景気に連動します。

仮に短期プライムレート(政策金利)が0.1%で、住宅ローンの変動金利が0.6%だとした場合

- 銀行の利益 = 0.6% - 0.1% = 0.5%分の利息収益

ということになります。ここで景気が好景気になり、短期プライムレート(政策金利)がバブル時代の8.0%になったとします。このとき変動金利の金利も上昇しているため

- 銀行の利益 = 8.5% - 8.0% = 0.5%分の利息収益

と、景気が上昇しても銀行の取り分は変わらないのです。

一方、全期間固定金利1.6%だと仮定した場合に

- 銀行の利益 = 1.6% - 0.1% = 1.5%分の利息収益

同じように景気が好景気になると

- 銀行の利益 = 1.6% - 8.0% = 6.4%分の利息損失

となってしまい、お金を集める金利よりも、貸す金利の方が低いという逆ザヤの状態が生まれてしまい、銀行は損失を出してしまうのです。

銀行にとっては、全期間固定金利というのは損失を出してしまうリスクがあるということになるのです。だからこし、はじめからある程度の金利に設定しておかなければリスクが大きいという判断につながっていくのです。

結果的に金利上昇リスクのない変動金利を積極的に販売したいと考えるようになり、変動金利の金利引下げ競争が激化し、さらに変動金利の方が低金利という状態が発生しているのです。

まとめ

簡単に言うと

- 金利上昇のリスクを個人が持つのが「変動金利」

- 金利上昇のリスクを銀行が持つのが「全期間固定金利」

なのです。

どちらがいい悪いではなく、変動金利の金利上昇リスクと低金利の魅力のどちらを取るのか?という選択というだけなのです。金利の構造を知った上で住宅ローンを比較検討することをおすすめします。