住宅ローン借り換え後に選ぶべき金利タイプとは?

- 詳細

- 親カテゴリ: 住宅ローンの達人が教える

- カテゴリ: 住宅ローン借り換え

- 作者: 住宅ローン比較

- 参照数: 11529

住宅ローン借り換え後に選ぶべき金利タイプとは?

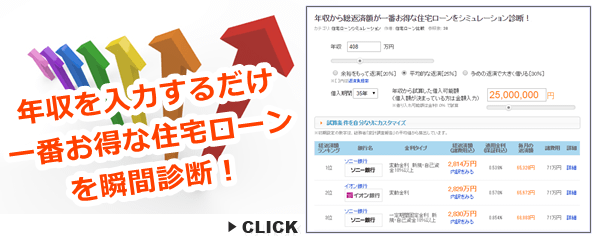

住宅ローンの借り換えを検討している方は「どの金利タイプに借り換えるべきか?」考える必要があります。今回は、住宅金融支援機構の実際に借り換えをした方のアンケートデータを基に「住宅ローン借り換え後に選ぶべき金利タイプ」について解説します。

住宅ローンの借り換えを検討している方は「どの金利タイプに借り換えるべきか?」考える必要があります。今回は、住宅金融支援機構の実際に借り換えをした方のアンケートデータを基に「住宅ローン借り換え後に選ぶべき金利タイプ」について解説します。

住宅ローンの借り換え後の金利タイプデータ

出典:住宅金融支援機構 調査部

調査時期:2016年6月~2016年7月

調査対象:2015年11月~2016年3月に民間銀行で住宅ローンの借り換えをした方。(フラット35含む)

調査対象件数:259件

調査主体:住宅金融支援機構

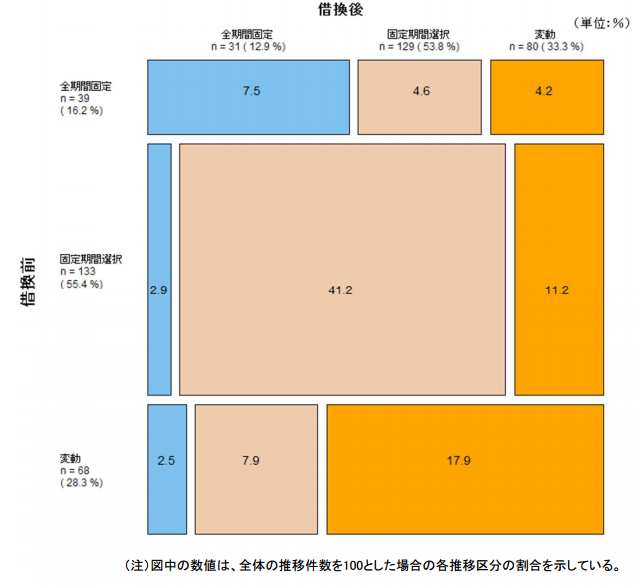

同じ金利タイプへの借り換えが基本

割合を見てみると

- 1位:当初固定金利 → 当初固定金利 41.2%

- 2位:変動金利 → 変動金利 17.9%

- 3位:当初固定金利 → 変動金利 11.2%

- 4位:変動金利 → 当初固定金利 7.9%

- 5位:全期間固定金利 → 全期間固定金利 7.5%

となっています。

1位、2位、5位は、同じ金利タイプへの借り換えとなっています。つまり、全体の66%、借り換えをする方の3人に2人は同じ金利タイプを選んでいるということになります。

理由としては

同じ金利タイプであれば金利上昇リスクなどの違いはなく、純粋に低金利の住宅ローンがあれば借り換えメリットを享受できることになるからです。

金利は

- 変動金利 < 当初固定金利 < 全期間固定金利

という関係性ですが

金利上昇リスクは

- 変動金利 > 当初固定金利 > 全期間固定金利

という関係性になります。

借り換えによって金利タイプを低金利の金利タイプに変更すると借り換えメリットも大きくなりますが、金利上昇リスクも大きくなるため、あまりおすすめではできないのです。

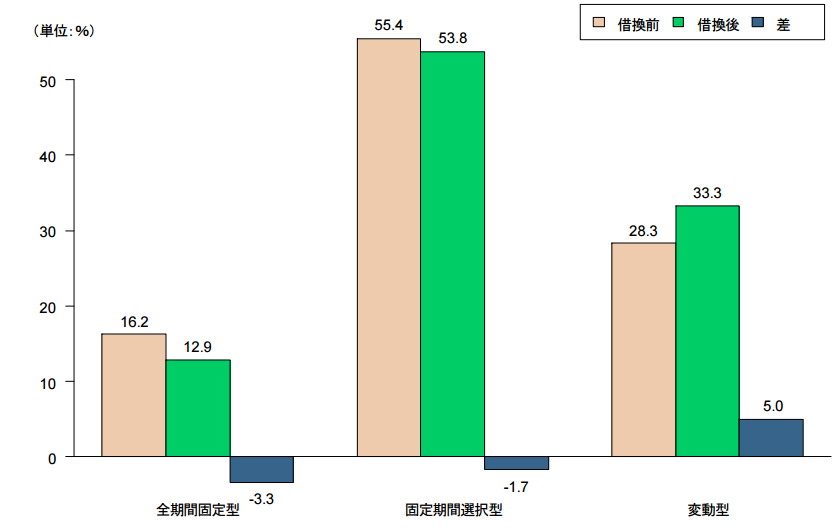

変動金利のみ借り換え後の割合が増加

借り換え前と借り換え後の金利タイプ構成比

- 全期間固定金利 16.2% → 12.9%

- 当初固定金利 55.4% → 53.8%

- 変動金利 28.3% → 33.3%

となっています。

借り換え前と借り換え後の金利を比較すると、増えているのは「変動金利」だけになります。

住宅ローンの場合は

借り換え前と借り換え後の金利差が大きければ大きいほど、借り換えメリットが大きい

ことになるため

- 全期間固定金利 → 変動金利 4.2%

- 当初固定金利 → 変動金利 11.2%

と金利タイプの中では一番低金利の「変動金利」に借り換える方が増えるのです。

「はじめに借りたときは金利上昇リスクが怖くて、全期間固定金利にしたけど10年経ってけど金利は低くなる一方で全然上昇しないじゃん。」

というような方も多いのだと考えられます。

固定金利から変動金利に借り換える場合には「金利上昇リスク」が増加してしまいますが「金利上昇の可能性が低い」と判断して、変動金利に借り換えるという選択肢もあるのです。

借り換え後の当初固定金利の年数はばらけている

住宅ローンの新規借り入れの当初固定金利の年数ごとの割合は

- 3年:2.7%

- 5年:3.8%

- 10年:10.1%

- 10年超:1.9%

ですが

借り換え後の当初固定金利の年数ごとの割合は

- 3年:5.0%

- 5年:9.6%

- 10年:13.8%

- 10年超:12.9%

となっています。

新規借り入れ時は当初10年固定金利が一番人気ですが、借り換え後では5年や10年超の割合が大幅に伸びているのです。

これは現在借入中の金利タイプに左右されていると考えられます。

- 当初10年固定金利で借りている方 → 金利がより低い当初3年、当初5年でないと借り換えメリットが少ない

- 全期間固定金利で借りている方 → 金利上昇リスクを警戒して、当初10年よりも長い年数にしたい。それでも借り換えメリットがある

と考えると推察されます。

住宅ローンの借り換えでは、今よりも0.5%程度は金利が低金利になっていないと借り換えメリットがでないため、現在借入中の金利に影響され、借り換え後の当初固定金利の年数はばらけてしまうのです。

まとめ

住宅ローンの借り換えで選ぶべき金利タイプは

- 同じ金利タイプへの借り換え

- 金利上昇リスクが増えることを理解したうえで、変動金利への借り換え

ということになります。